近年来,随着女性玩家数量增加和消费能力提升,游戏行业出现了两个与女性玩家相关的现象:

一是传统以男性为主的品类,如竞技、SLG等,女性用户占比在上升,比如《王者荣耀》拥有大量女性玩家,《Puzzles & Survival》相比其他许多SLG,女性用户占比更高。

二是专门以女性玩家为目标用户的产品(女性向赛道产品)热度居高不下,吸引了腾讯、网易、字节跳动、完美世界、米哈游、IGG等大厂的下场布局。

经过五年发展,国产女性向赛道已经形成几个大的细分品类,如乙女、换装、宫廷、三消、模拟经营、叙事互动类等,并且在国内外开花。

为了让行业深入了解每个细分品类潜力,我们根据AppMagic平台的数据进行了相关统计和解读,聚焦2022年女性向赛道产品的表现,希望可以给厂商一些参考。下文“收入”为扣除渠道分成及相关税后的内购收入,且不含第三方安卓收入,数据仅供参考。

乙女类:国内单款年收入过亿美元、欧美有潜力

2017年末,《恋与制作人》横空出世,成为行业的一段佳话。该游戏收入巅峰年份2018年国内iOS收入达到5600万美元,如果加上安卓收入,预估国内年度收入过亿美元。

自此,乙女风潮兴起。目前国内已经形成了四大乙女战营,包括迭纸《恋与制作人》(2017年末)、网易《时空中的绘旅人》(2020年)、米哈游《未定事件薄》(2020年),以及腾讯《光与夜之恋》(2021年)。

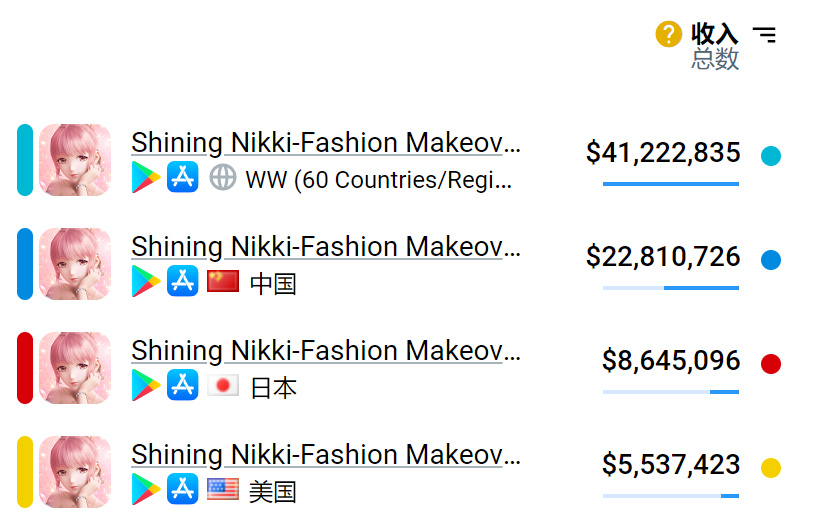

《闪耀暖暖》自上线迄今,全球累计收入超1.8亿美元,其中来自国内市场(iOS)收入超1.4亿美元,占比76%。令人意外的是日本市场贡献了2100万美元,占比11%,接着是美国市场,贡献了1000万美元,占比6%。

单看2022年,《闪耀暖暖》全球收入超4100万美元,其中国内(iOS)收入近2300万,日本贡献超860万美元。

同样我们看下率先在海外上线且拥有不俗表现的《以闪亮之名》。该游戏自去年下半年以来,相继在中国港澳台、新马、日本等地区上线。其中日版是在2022年末上线,迄今累计收入近350万美元,假使保持这个发展趋势,年收入有望破千万美元。

从这两款产品数据看,可以重点关注换装类在日本市场的前景,厂商在做产品定位时,可同时兼顾国内和日本玩家的喜好。

宫廷类:中美市场潜力大、《King’s Choice》去年收入超8000万美元

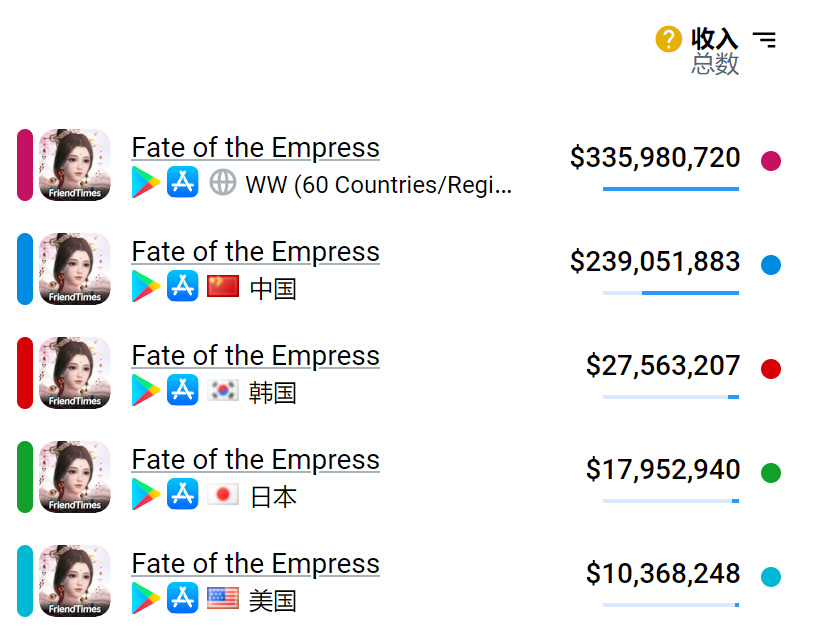

女性向宫廷类厂商主要以友谊时光为代表,旗下产品有《浮生为卿歌》、《熹妃Q传》、《熹妃传》、《凌云诺》等,特别是《浮生为卿歌》在国内外表现都是可圈可点。

据AppMagic数据显示,该游戏自2019年上线迄今,全球累计收入超3.3亿美元,其中国内(iOS)收入近2.4亿美元,海外方面,韩国和日本,分别超2700万和近1800万,美国也有千万美元收入。

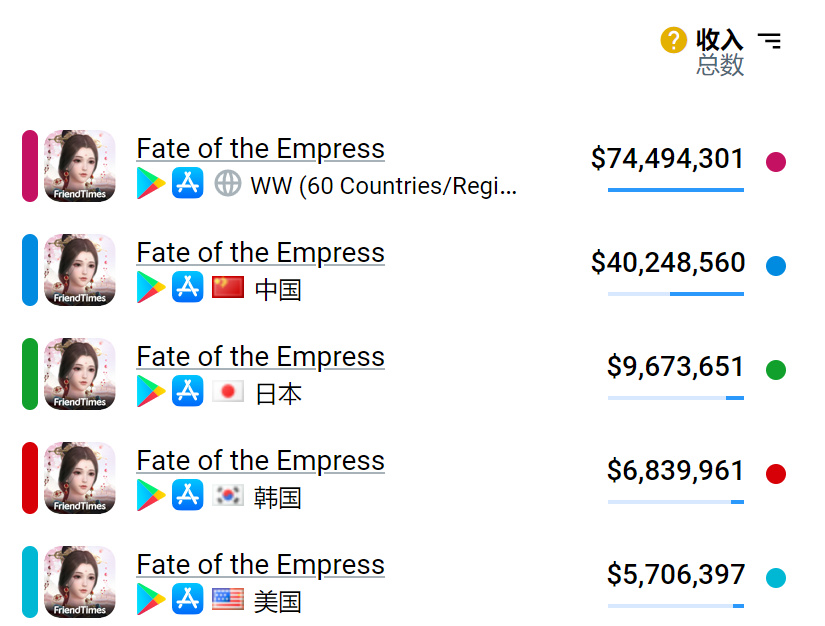

再看下2022年度表现,该游戏全球收入近7500万美元,其中国内(iOS)贡献超一半,达到4000万,再来是日本近1000万、韩国近700万和美国近600万美元。

可以看到,中国古风题材的游戏在亚洲都有不错表现,欧美相对会弱一些。我们再看下专门针对欧美市场打造的宫廷游戏——龙腾简合的《King’s Choice》。

该游戏于2020年上线,表现超乎许多人想象,上线迄今收入累计超过1亿美元,其中美国市场贡献了近7成,达到近7200万美元,其次是德国超900万美元。单看2022年,该游戏收入近8400万美元,其中美国贡献了近6000万美元,德国700万美元。

总的来说,宫廷类在欧美、日、韩都有一定受众,且在欧美市场的潜力不比国内小,厂商可以重点关注美国和德国市场。

三大长生命周期品类:三消、模拟经营、互动叙事

三消类是一个单款年度10亿美元量级的赛道。虽然有越来越多传统针对男性用户的游戏加入三消玩法,来吸引女性用户,如三七互娱的《Puzzles & Survival》,但这个赛道主要群体仍是女性,且头部产品收入颇丰。

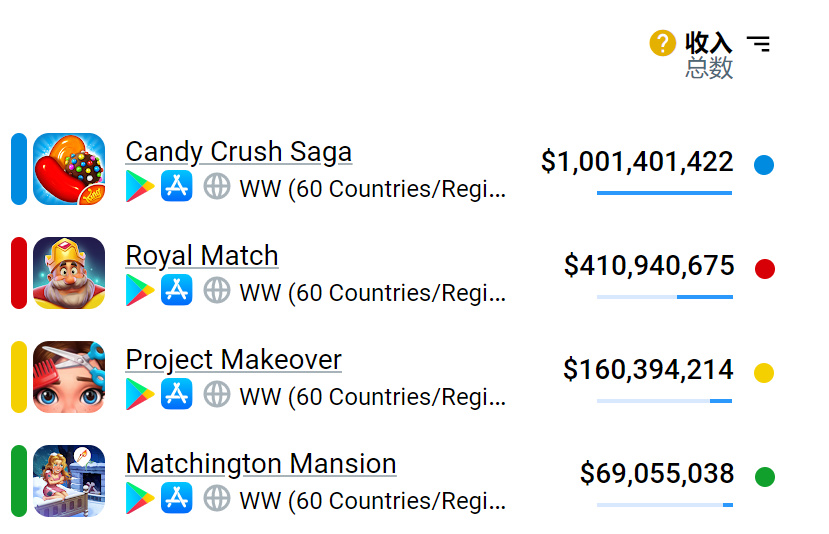

三消长青树产品《糖果粉碎传奇》去年收入达到10亿美元。国产出海消除类《Project Makeover》和《Matchington Mansion》去年分别揽入1.6亿美元和近7000万美元。

如果按照以往每隔1-2年出现爆款的频率,这两年海外可能会出现三消爆款新品,因为上一款爆款产品还是2020年上线的《Royal Match》。该游戏去年收入4.1亿美元。

国产模拟经营女性向正在逐渐打开海外市场,以点点互动的《菲菲大冒险(Family Farm Adventure)》为代表。该游戏打破了多数传统模拟经营类以数值和规则为卖点,融入了剧情,让用户代入感更强。

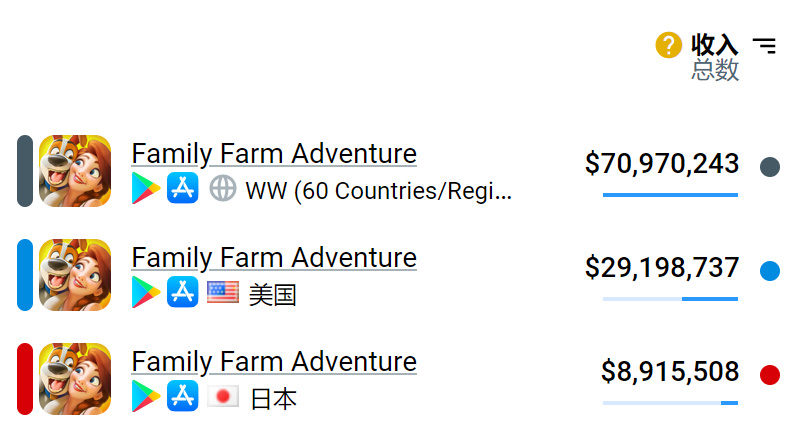

从2021年4月上线迄今,该游戏累计收入超1.2亿美元,其中美国和日本是最大两个市场,分别贡献了近5200万美元和超1500万美元。2022年是该游戏收入峰值年份,全球收入超7000万美元,其中美国和日本分别贡献了近3000万和近900万美元收入。

《菲菲大冒险》2022年收入情况

欧美玩家一直偏爱模拟经营玩法,且忠诚度高,比如女性向手游开端的《The Sims™ FreePlay》虽然已经运营了11年,但在2022年仍有近2600万美元收入。

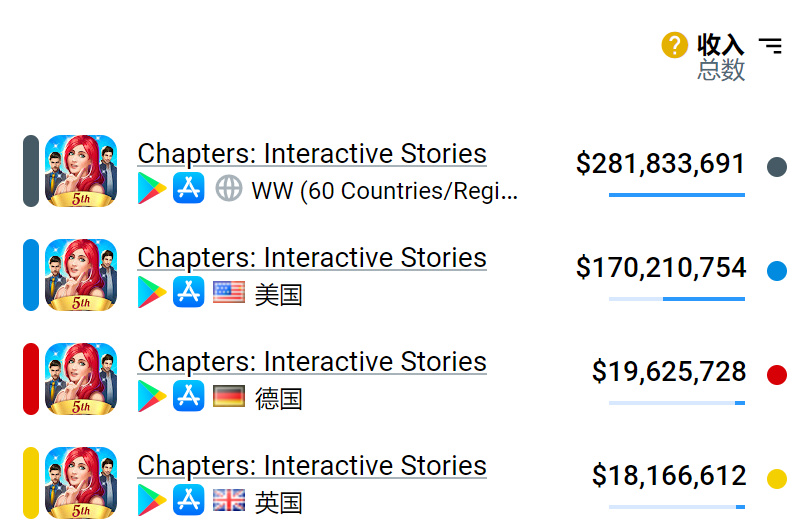

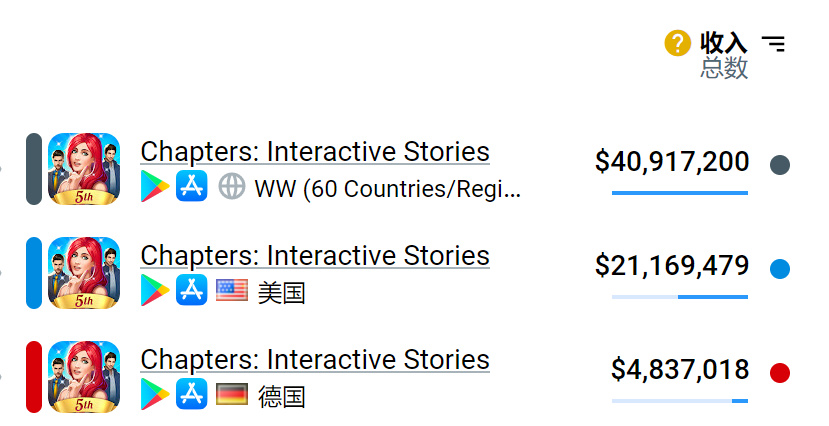

互动叙事类同样是长生命周期产品,且主要以欧美市场为主。国产出海代表为中文在线旗下的Crazy Maple Studio的产品《Chapters: Interactive Stories》。

这款产品2017年上线,迄今的累计收入2.8亿美元,美国占了近6成近1.7亿美元,德国和英国分别贡献了近2000万美元和1800万美元。运营5年,2022年该游戏的全球收入超4000万美元,包括美国2100万和德国近500万美元。

IGG也在2020年切入这个赛道,率先在海外推出换装+叙事互动手游《时光公主》。根据IGG财报显示,该游戏2021年收入超3亿港元,2022年上半年达到1.3亿港元,表现稳健。

从上述各细分赛道可以看出,女性向在全球主要市场都有可挖掘的空间,潜力巨大,但这一赛道一直以来面临一个老生常谈的问题:难出爆款。原因在哪?

一般来说,女性玩家对于喜欢的游戏,忠诚度是较高的,前文提到的六大品类,都是如此。这就意味着她们的转移成本是比较高的,继而对厂商的制作能力也提出更高要求。

在游戏陀螺看来,要做好女性向赛道产品,要关注四大能力:

一是品质力。产品要有超当前市场水平或超用户预期的品质,比如率先推出细节更精致的3D角色,甚至直接开启跨端时代玩法如《无限暖暖》等。

二是内容力。剧情、人设,需要符合当下女性玩家的喜好,厂商要会讲故事,且具备持续稳定输出高质量内容和故事的能力。

三是时尚力。现在一款高质量的产品,从研发到上线,起码要2年以上时间,因此如果做现代题材的产品,游戏中的服饰、装扮等需要提前预判潮流,而对于历史题材的产品,同样需要深入了解当时当地的潮流特色。

四是文化力。女性向游戏是一个文化特征相对明显的类型,与当地女性用户的价值观、审美喜好紧密相关,比如当下国内女性用户不再喜欢傻白甜的女主人设,欧美女玩家更喜欢独立、勇敢的女主等等,所以厂商要具备非常强的本土化能力。

综合来看,厂商不仅要具备过硬的游戏制作能力,还得有非常深厚的女性洞察力,才能打造一款与她们共情、让她们买单的产品。在游戏陀螺看来,全球女性向产品赛道仍有待被挖掘,特别是海外市场还远未饱和。

#免责声明#

①本站部分内容转载自其它媒体,但并不代表本站赞同其观点和对其真实性负责。

②若您需要商业运营或用于其他商业活动,请您购买正版授权并合法使用。

③如果本站有侵犯、不妥之处的资源,请联系我们。将会第一时间解决!

④本站部分内容均由互联网收集整理,仅供大家参考、学习,不存在任何商业目的与商业用途。

⑤本站提供的所有资源仅供参考学习使用,版权归原著所有,禁止下载本站资源参与任何商业和非法行为,请于24小时之内删除!